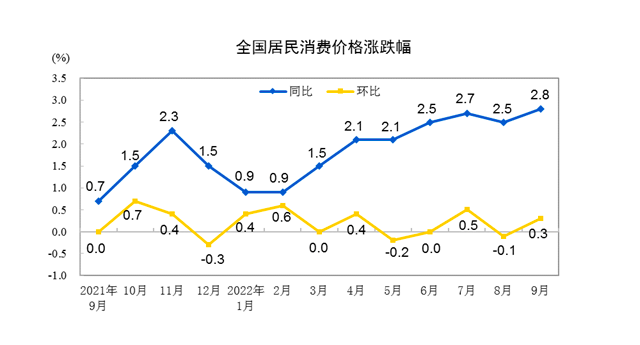

9月CPI同比创2020年5月来新高,工业品价格下行态势趋缓

|

随着猪肉、蔬菜价格攀升,叠加服务消费复苏带动价格略有回升,9月CPI同比上涨2.8%,创2020年5月来新高。而2021年同期高基数拖累PPI同比继续回落,CPI与PPI剪刀差在8月转正后进一步扩大。 国家统计局14日发布了2022年9月份全国CPI(居民消费价格指数)和PPI(工业生产者出厂价格指数)数据。CPI同比上涨2.8%,环比上涨0.3%;PPI同比上涨0.9%,环比下降0.1%。 机构分析,短期来看,猪上行周期将继续推动CPI上涨,但由于需求偏弱,未来几个月核心通胀仍将保持低位。虽然在基数效应影响下,CPI同比可能会在个别月份触3%,但整体并无通胀压力。

猪价大幅上涨 猪肉、鲜菜等食品价格上涨是推动CPI涨幅扩大的主要原因。从同比看,9月CPI上涨2.8%,涨幅比上月扩大0.3个百分点。其中,食品价格上涨8.8%,涨幅比上月扩大2.7个百分点,影响CPI上涨约1.56个百分点。食品中,猪肉价格上涨36.0%,涨幅比上月扩大13.6个百分点;鲜果和鲜菜价格分别上涨17.8%和12.1%。 非食品价格同比上涨1.5%,涨幅比上月回落0.2个百分点,影响CPI上涨约1.21个百分点。非食品中,工业消费品价格上涨2.6%,涨幅比上月回落0.4个百分点,其中,汽油、柴油和液化石油气价格分别上涨19.2%、21.0%和16.6%,涨幅均有回落;服务价格上涨0.5%,涨幅比上月回落0.2个百分点。 据测算,在9月份2.8%的CPI同比涨幅中,去年价格变动的翘尾影响约为0.8个百分点,新涨价影响约为2.0个百分点。扣除食品和能源价格的核心CPI同比上涨0.6%,涨幅比上月回落0.2个百分点。 中金公司(34.840, 0.70, 2.05%)宏观团队研报称,猪周期上行与疫情后服务业修复带动CPI上行。猪周期继续上行,且中秋、国庆双节和开学需求推升肉价和菜价,叠加2021年同期基数走低,农业农村部猪肉和重点蔬菜批发价同比分别从8月的36%、3.6%抬升至55%和15.3%,尽管9月疫情仍有反复,但2021年同期疫情压低基数,因此服务价格同比或边际修复。 10月9日,据国家发展改革委消息,为切实做好生猪市场保供稳价工作,近日国家将投放今年第五批中央猪肉储备。而此前9月份国家和各地合计投放政府猪肉储备20万吨左右,单月投放数量达到历史最高水平,投放价格低于市场价格,有效保障了生猪猪肉市场供应和价格平稳运行。 近日,国家发展改革委价格司组织部分业内专家,对近期生猪市场供需和价格形势进行分析研判。专家指出,从历史数据看,剔除2019~2020年生猪产能受到严重冲击的极为特殊年份,2019年前历次“猪周期”生猪平均价格最高点为每公斤21元左右,即使考虑近年来成本上升因素,目前价格也已经处于过高水平。 专家认为,近期生猪价格明显上涨,重要原因是部分养殖户为博弈后市行情,出现非理性的过度压栏惜售和二次育肥等行为,减少了市场供应量。当前国内能繁母猪、新生仔猪、育肥猪存栏量连续多月上升,总体并不缺猪,一旦压栏和二次育肥生猪集中出栏,届时猪价可能阶段性快速回落。 东方证券(7.940, 0.13, 1.66%)宏观报告指出,短期来看,猪上行周期将继续推动CPI上涨,不过本轮CPI上行存在两方面的制约,一是未来几个月CPI同比权重中猪价的比重下降,二是新冠疫情下服务和部分商品需求弱于疫情以前,核心CPI表现低迷,因而本轮CPI上涨可能偏温和。 仲量联行大中华区首席经济学家兼研究部总监庞溟告诉第一财经,今年下半年起,CPI运行中枢较上半年有较为明显的抬升,但同比涨幅迄今仍未阶段性突破3%,结构性通胀压力有所加大但仍处于可控范围。下一阶段货币政策思路有望继续兼顾短期和长期、经济增长和物价稳定、内部均衡和外部均衡,加大稳健货币政策实施力度,发挥好货币政策工具的总量和结构双重功能,为实体经济提供更有力、更有效、更高质量的支持。

PPI下行态势趋缓 9月份,国际原油等大宗商品价格继续下降,国内部分行业需求回升,工业品价格走势整体下行,但下行态势趋缓。 从同比看,PPI上涨0.9%,涨幅比上月回落1.4个百分点。其中,生产资料价格上涨0.6%,涨幅回落1.8个百分点;生活资料价格上涨1.8%,涨幅扩大0.2个百分点。调查的40个工业行业大类中,价格上涨的有30个,比上月减少2个。 据测算,在9月份0.9%的PPI同比涨幅中,去年价格变动的翘尾影响约为1.3个百分点,新涨价影响约为-0.4个百分点。 东方金诚首席宏观分析师王青表示,受全球经济衰退预期发酵影响,9月份以原油为代表的国际大宗商品价格出现新一轮下跌,国内煤炭保供稳价政策效应进一步显现,这意味着此前支撑PPI同比高增的两类关键商品价格涨幅明显走弱。另外,地产投资下滑会对钢铁、水泥等工业品需求带来一定影响,价格同比降幅有所扩大。 关于接下来PPI走势,粤开证券首席经济学家罗志恒认为,未来大宗商品走势取决于流动性紧缩、需求端衰退、供给端冲击三方面因素。流动性紧缩节奏变化影响短期走势,中长期回归基本面定价;全球进入加息周期,需求下行趋势较为确定,大宗商品价格中枢将震荡下移;品种间供需预期差会产生结构分化,预计国际油价、国内煤价受供给约束影响相对偏强,工业金属价格受需求下行主导相对偏弱。 |

热点推荐

热门排行